相続税の基礎控除額、相続税の申請をしなくても良いのは、2024年現在おおまかに考えると下記の通りです。

3,000万円 +(600万円 × 法定相続人の数)

生命保険控除1人500万円

少子化が進む現在、一人っ子という家庭も増え、相続人が子供だけになった時、3,600万円+生命保険500万円となると、意外と少ないです。

相続税申請をしなくて良いと思っていても、税務署から「相続税のおたずねのお手紙」が届き、いざ計算してみると相続税を申請する必要があり、急いで書類を集めたとなってしまうことがあります。

実際、相続税対策をしてきて相続税の申請はする必要がないとと思っていた我が家も「相続税のおたずねのお手紙」が来て、このお手紙、くる時期が意外と遅いので焦って相続税申請をしました。

何故誤算があったかというと、

- 不動産の評価額や土地の評価額は3年ごとに「評価替え」があり、価格が変わります。人気の地域は評価額上がっていく事を計算していなかった。

- 株価の上下、少しの間で倍になっていたりする事もあるという事を計算していなかったからです。

相続税対策として貯蓄ではなく不動産に変えてあったので、不動産は「小規模宅地の特例」を使い、資産評価額の高い不動産では80%、少なくても半分以下まで圧縮出来、かなりの相続税対策が出来ていたと思います。

その経験から、どうして相続税対策に不動産を買うのかを簡単に説明してみます。

※不動産によりますので、価値が下がらない不動産に投資する必要があります。

※あくまでも我が家の相続税対策の一例ですので、全ての人に当てはまるという訳ではないことをご理解いただいた上でお読みください。

相続税対策にマンションを購入するメリット

1. 評価額の圧縮

マンションなどの不動産は、相続税の申請をする際には、評価額が実際に販売する価格よりも低く設定されています。

貯蓄でもっていると、100%資産として計算されますが、不動産の場合は、評価額で計算するので、資産の評価を抑えられます。

実際、所持していた不動産の売って欲しいと問い合わせがあった価格と評価額を比べると、評価額は半分以下でした。

特に、賃貸用のマンションの場合、賃貸借契約があることで評価額から更に評価を下げられます。

これにより、不動産資産では評価額を最大で80%圧縮することも出来ました。

※マンション節税に歯止めをかけるため、国税庁は相続税の新たな算定ルールを定めました。

2024年1月以降に相続、遺贈または贈与で取得した分についてマンション1室の相続税評価額は最低でも時価の6割になるよう引き上げました。

2024年1月以降はマンション一室の評価額は時価の6割程度以上と考えておくと良いと思います。

2. 賃貸収入

賃貸用マンションを購入することで、賃貸収入を得ることができます。

不動産を購入し賃貸に出した不動産収入は、老後の毎月の資金にもなり、使うたびに減っていく貯蓄よりも毎月一定の額が入って来る方のが気持ち的に安心出来ます。

※物件によっては空き室リスク、古くなると修繕費がかかったり、家賃は年々減っていくという事もある事もある事をお忘れなく。

賃貸物件の良い所は、相続後も毎月一定の収入を生んでくれたり、必要であれば不動産を売却して他の事に資産を使う事が出来る所です。

3. 節税効果

マンションの購入や維持にはさまざまな経費がかかり、経費として収入から引く事が出来ます。

不動産賃貸の経費は、特に新築や築浅の物件を購入した場合、不動産の減価償却毎年不動産の価値が減るということで、収入より一定額を引く事が出来るので、賃貸の収入がマイナスになり、他の収入とこのマイナス部分を足すことで節税効果になる事があります。

例えば、実際は家賃収入がプラスであっても、不動産の減価償却をすることで家賃収入が書類上マイナスになる事があります。

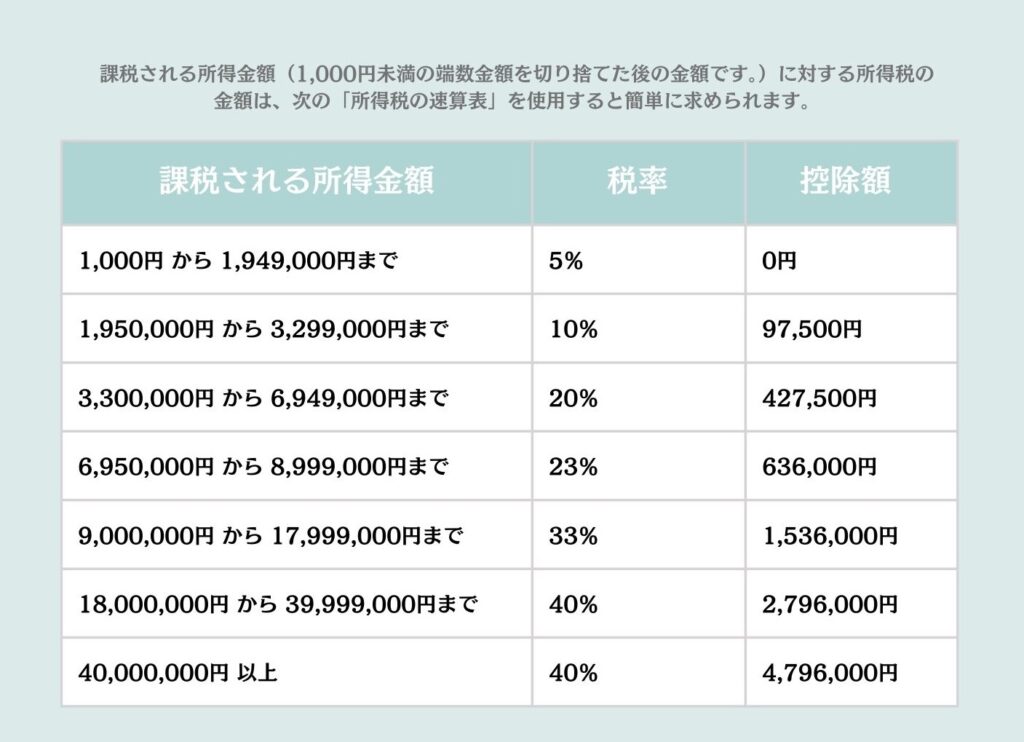

サラリーマンとしての年収が330万円を少し超えてしまう場合、税率が20%になってしまうのですが、不動産収入がマイナスになれば、年収が330万円を超えずに税率が10%になり、所得税対策になることもあります。

4. 資産の分散

不動産を所有することで、資産を分散させることができます。

これにより、リスクを分散し、資産の安定性を高めることができます。

5. 将来的な資産価値の上昇

マンションの価値は、将来的に上昇する可能性があります。

特に、立地条件が良い場所にあるマンションは、資産価値が上がることが期待されます。

都内の駅から近いマンションは、資産価値が上がらなくても急激に下がる事もないので、毎月の収入を得ながら、相続後数年後に売っても、全ての収支を計算してみるとプラスになっている事が多いです。

注意点

マンションを購入する際にはいくつかの注意点もあります。

例えば、購入価格や維持費、賃貸需要などを十分に考慮する必要があります。

また、相続税対策としての効果を最大限に引き出すためには、税金の勉強をするか、税理士に相談するなどして、10年、20年単位でのキャッシュフローを明確にしておく必要があります。

まとめ

実際、不動産を購入し貸し出すことで相続税としてはかなり節約出来ます。

しかし、

・不動産購入時の税金

・不動産がなかったら使わなかった経費

・不動産収入の所得税

などを考えると、相続税よりも税金を払っている可能性もあります。

しかし、マンション購入後10年経ち、相続をした後に計算してみると、

貯蓄で残しておいた場合と比べ、不動産を購入して家賃収入を得て相続後に売って欲しいと連絡のあった業者さんに売った方のがプラスになっていました。

安定した収入があり、使わないで貯蓄として眠らせておくお金で不動産が購入出来るなら、不動産に投資をして経済を回しながら相続税対策をするのはおすすめな方法です。

※不動産によっては空き室が出たり、価値が下がったり、修繕費がかかることもありますので、不動産選びはとても重要です。