老後が心配で貯蓄すると考える人もいますが、現金の価値は時代と共に変わります。

例えば、3,000万円を貯蓄しても10年後には10年前に比べて貨幣価値が下がっていることもあります。

10年間の間に円安になってドルやユーロにに比べて円の価値が1/3になってしまえば、輸入品の値上げが起こり10年前に買えたものが同じ値段で買えなくなってしまうこともあります。

そして、なによりも貯蓄で子供に財産を残すと基礎控除額を超えると相続税がかかってしまいます。

この他、老後に貯蓄を切り崩して生活をすると、どんどん減る貯蓄を見て不安になるということもありえます。

そこで、相続税対策をしつつ老後に安定した資金を得るために私の家族が始めたのが、駐車場・アパート経営・投資用ワンルームマンションです。

円安になると建築資材も値上がりするので、住宅の価格も上がり、10年前と同じ、良い人気の場所の不動産は値上がりすることもあります。

実際に不動産資産を構築し、老後を不動産収入と年金で過ごした祖母、両親を見て老後には介護資金、医療費などが年金では賄えないくらいかかる事もあるのだと知り、老後のための多方面からの収入源作りを始めました。

相続税対策に不動産投資を選ぶ時のメリット、リスク、デメリットなどをまとめておきますので、参考にしてください。

不動産投資のメリット

安定した収入源

賃貸物件を所有することで、毎月安定した家賃収入を得ることができます。

借りたいと思える場所に駐車場・アパート・マンションなどを所有することで、借主が出て行ってもすぐに入居するので、長期にわたり安定した収入源となります。

老後働けなくなっても収入源がある

年金だけでは生活出来るか不安な現在、年金以外に収入源があるという心強さ。

実際、不動産賃貸は良い不動産業者さんと出会うと、管理は不動産業者に任せ、税金の計算は会計士さんにお願いするので、大規模な修繕などの特別な時の判断が必要になる事はありますが、老後動けなくなっても安定して収入が入ってくるのは大きなメリットだと思います。

アパートやマンションは年数が経過すると毎月の家賃が下がったり、修繕費がかかるので全ての家賃収入を収入として使える訳ではありませんが、働かなくても毎月収入が入って来るのは精神的に余裕が出来ます。

資産価値の上昇

不動産の価値は場所によりますが時間とともに上昇することがあります。

特に、多くの人が住みたい人気のエリア、開発が進んでいる地域では、資産価値の上昇が期待できます。

例えば、不動産を購入し、数十年賃貸した後に売却した時、購入時よりも高く売れること、もしくは、購入時よりも高くはないけれど、賃貸時の利益を計算すると購入しておいて良かったと思える物件があります。

インフレ対策

不動産はインフレに強い投資とされています。

インフレが進むと物価が上昇するので、不換紙幣(お金)で持っているとお金の価値は下がってしまいますが、不動産の価値は場所によってはお金の価値が下がった時、不動産価格は上昇していることもありインフレの影響を受けにくいと言われています。

実際数十年単位で見ると、人気の地域では数十年前に5千万円で買えた物件が今では5千万円では買えなくなっていたりしますし、10年単位で見た場合でも、3千万円の投資用マンションを購入し10年後も価値が下がっていない場合、3千万円を貯金していた場合はほとんど利子がつかないのに、投資用マンションを購入していた場合、10年間一定の家賃収入が入ってくることになります。

自己利用の可能性

投資物件を将来的に自分で利用することも可能です。

例えば、駅前のワンルームマンションを投資用に購入し賃貸し、リタイア後に住むという事も出来ます。

子供が小さいうちは子供たちがのびのびと暮らせるように一軒家がいいと思っていても、子供たちが巣立って行き、年齢を重ねると一軒家は手入れも大変だし、一人で住むには大きすぎると思ってくることもあります。

足腰が弱ってきて車の運転も不安になった時、駅前のマンションに引っ越すという事も出来ます。

相続税対策

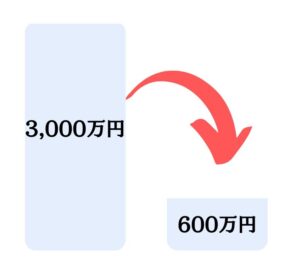

「小規模宅地等の特例」を使うと相続した土地の相続税評価額(相続税を算出する際に基となる評価額)を最大80%減額できる制度です。

たとえば、土地の相続税評価額が3,000万円だった場合、この特例を使うことで600万円にまで引き下げることも可能です(条件によります)。

貯蓄で相続すると、3,000万円の資産を相続したことになりますが、不動産で相続すると条件が合えば600円の資産まで減らせるのです。

※都内のマンションは実際の販売価格と評価額に差がありすぎると年々厳しくなっていますが、それでも不換紙幣で相続するよりも評価額は低くなります。

実際、不動産の価値分を現金で相続した場合相続税が発生してしまうケースでも賃貸不動産として相続することで相続税を軽減でき、相続税が発生しなくなることもあるので、相続税を超えそうな場合は賃貸不動産にしておくことで相続税を軽減出来ます。

※年々厳しくなっているので、今後税率の変更がある可能性もあります。

税制上のメリット

不動産投資にはさまざまな税制上の優遇措置があります。

例えば、不動産購入費用のうち、建物部分については、減価償却の年数で割った金額を毎年計上することで所得税を軽減することができたり、経費を計上出来るので、購入して何年かは家賃収入があるにも関わらず申請はマイナスになる事もあり、所得税は思っていたほどかからないこともあります。

不動産投資のデメリット

不動産投資には多くのメリットがありますが、リスクも伴います。以下に主なリスクを挙げます。

市場リスク

不動産市場は経済状況や地域の発展状況に大きく影響されます。

不動産市場が低迷すると、物件の価値が下がる可能性があります。

それから、新興住宅街として売りに出した物件は、住人が高齢化して子供たちが巣立っていってしまうと過疎化して価値がガクンと下がってしまった例もあるので、購入する場所選びは重要です。

どんな不景気でも多くの人が住みたいと思える物件は存在し、皆が住みたい地域の物件の価値は下がるどころか上がるので、不動産投資をする時には数十年後でも住みたいと思えるような物件を探すことをおすすめします。

空室リスク

賃貸物件の場合、入居者が見つからないと収入が得られません。

空室が続くと、ローンの返済や維持費が負担となります。

しかし、どんなにアパートや空き家が増えても人気物件はあり、築30年でも満室で経営することも可能なので、不動産投資をする時には入居者が入居したい物件を探し、ここに入居したいと思えるように物件を維持していくことが大切です。

資金流動性の低さ

不動産は他の投資商品に比べて流動性が低いです。

急に現金が必要になった場合、物件をすぐに売却するのは難しく、急に売るとなると本当の価値よりも安く売らないといけなくなってしまうこともあります。

不動産経営をする時には家賃収入から毎月一定の金額を貯蓄に回しいざという時に100万円など大きな額が出せるようにしておき、不動産経営は10年、20年と長い期間で考えることが大切です。

維持管理費用

物件の維持や修繕には費用がかかります。

特に古い物件や大規模な修繕が必要な場合、予想外の出費が発生することがありますが、これも不動産投資の初期から毎月修繕費を少しずつ貯める事、修繕をする時には数社から見積もりを取り、高すぎない業者さんに依頼することで解決できます。

法規制の変更

不動産に関する法律や税制が変更されると、投資の収益性に影響を与えることがあります。

例えば、賃貸に関する規制が厳しくなると、家賃収入が減少する可能性があります。

自然災害リスク

地震や洪水などの自然災害によって物件が損壊するリスクがあります。

火災保険に加入することである程度のリスクは軽減できますが、完全に防ぐことはできません。

不動産仲介業者選び

不動産業者さんによっては、管理を任せても全く管理してくれなかったり、入居者の入れ替え時のリフォームを勝手にしてリフォーム代が驚くほど高く請求されるなど、不動産業者さん選びが大変な事もあります。

しかし、良い不動産仲介業者さんもいますので、時間がかかっても良い不動産業者さんを探すことで解決します。

まとめ

不動産投資にはリスクや面倒な事もありますが、良い物件と不動産業者さんにに出会えれば老後の収入源と相続税対策には良い投資だと思います。